- Nouvelles

- Continus sur Futures

- Plan de calcul de CFDs sur Indices

Plan de calcul de CFDs sur Indices

Les CFDs Continus sur l’indice sont formés sur la base de deux instruments: l’indice boursier et le contrat, le plus proche sur cet indice boursier. Examinons la formation d'un exemple continu de CFD sur S&P 500.

-

S&P 500 est un indice boursier, composé des cours des actions des plus grandes sociétés américaines tradeés sur les marchés américains.

Cet indice est calculé par l’agence de notation Standard & Poor’s. Il est calculé comme l’indice moyen pondéré de capitalisation boursière de 500 grandes entreprises. S & P 500 est calculé en continu chaque jour de bourse, uniquement pendant les séances de bourse des plus grandes bourses américaines (NYSE, NASDAQ Composite), à partir de 15:30 à 22:00 HEC. Pour le reste du temps, l’indice n’est pas calculé.

- La bourse des matières premières négocie, entre autres, des contrats à terme sur l'indice SP500 de différentes tailles et dates d'expiration. Pour un exemple de construction de notre CFD, le contrat à terme S&P 500 avec la date d'expiration la plus proche est sélectionné. La bourse émet plusieurs contrats à terme, dont chacun est négocié depuis plus d'un an: chaque trimestre en mars, juin, septembre et décembre (le troisième vendredi du mois) un contrat à terme expire. Ainsi, jusqu'à 5 contrats avec des maturités différentes peuvent être négociés en même temps, mais le contrat avec la maturité la plus proche est beaucoup plus liquide. Ces contrats à terme sont négociés les jours ouvrables (de négociation) selon le calendrier d'échange avec de courtes pauses pendant la journée. Pour la construction de notre CFD, les périodes de faible liquidité ont été exclues - par conséquent, les cotations à terme sont utilisées dans l'intervalle de 02h00 à 22h00 selon l'heure de notre serveur HEC.

-

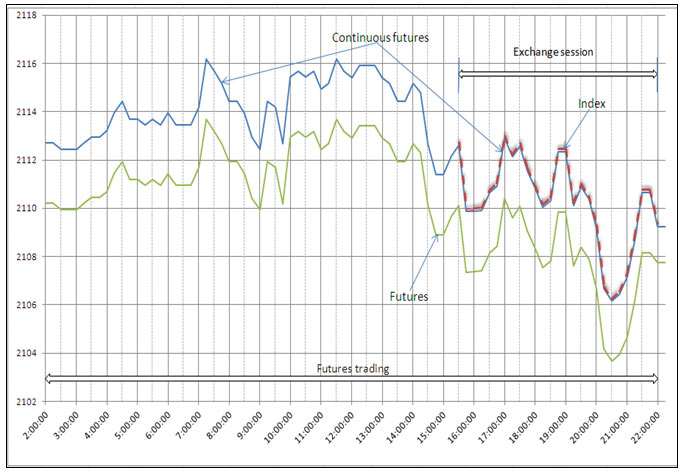

Ainsi, les contrats à terme sur indice boursier sont tradés pendant 18 heures et l'indice lui-même est calculé pour 6.5 heures pendant la séance de bourse. De plus, la séance de trading est inclue dans la séance de trading à terme (voir figure 1).

En règle générale, le prix des contrats à terme sur indice boursier est supérieur à la valeur de l'indice (la situation «contango») ou inférieur à la valeur de l'indice (la situation «backwardation») à une valeur intraday relativement stable (cette déviation est notée DevFI).

![continuous-stock-index-cfds]()

Figure 1

CFD continu sur indice (“futures continus”) est formé, en basant sur les cotations des futures de l'indice boursier, selon le schéma suivant (Fig.1):

- Pendant le session de tarding, CFD continu sur l'indice coïncide avec l'indice;

- Hors de la session de trading, les cotations de CFD continu sur l’indice corresopond aux cotations des futures proches entre les futures et l’indice par la fin de la session de trading de du jour précédent (dans notre exemple, la session de trading finit sur le même temps avec les heures de trading des futures).

La formule du calcul des cotations de CFD continu sur l’indice:

CFD continu sur L’indice cotation = cotation de future proche – DevFI, où DevFI = cotations des futures proches –valeur de l’indice au moment de la fin de la dernière séance de trading.

Par conséquent, CFD continu sur L’indice est un indice étendu, un indice destiné à la séance de trading complète des futures.

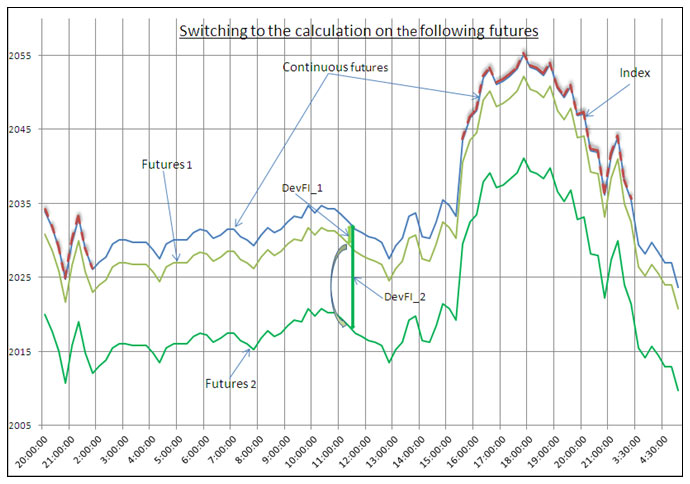

- Quelques jours avant de la date d’expiration des futures proches, nous changeons automatiquement le calcul des futures, de DevFI_1, déviation pour les futures proches, nous changeons la déviation DevFI_2 pour les futures proches (Fig. 2). Le changement s’actualise, quand la liquidité des futures augmente au niveau supérieur.

![continuous-futures-calculation]()

Figure 2

Par conséquent, ni les ruptures, ni les sauts pointus se produisent sur les cotations de CFD continu sur l'indice au moment de la transition vers les futures prochaines. Les clients de IFC Markets peuvent détenir les positions sur CFD Continu sur l'indice pour une intervalle assez longue. En outre, la société couvert les positions des clients avec les contrats à terme ordinaires - fermeture, s’il est nécessaire, des positions de couverture sur les contrats à terme les plus proches et la réouverture de positions sur les prochains contrats à terme.

Ce type de technologie permet aux traders de trader CFDs sur Indices sans se soucier de leurs dates d'expiration.